Impacto da Queda nas Ações do JPMorgan

A queda nas ações do JPMorgan reflete a perspectiva de juros moderada, impactando o mercado e gerando preocupações entre investidores.

A recente queda nas ações do JPMorgan Chase despertou grande preocupação no mercado financeiro. As ações chegaram a cair mais de 7% após o presidente da instituição, Daniel Pinto, anunciar que as previsões para a receita líquida de juros (NII) eram otimistas demais. Esse anúncio levou investidores a revisarem suas expectativas, principalmente diante da possível redução das taxas de juros pelo Federal Reserve. Além disso, o cenário econômico incerto e as mudanças nas regras de capital bancário também contribuíram para esse impacto. A seguir, vamos analisar mais detalhadamente os fatores que influenciaram essa queda.

Principais Causas da Queda nas Ações do JPMorgan

A queda nas ações do JPMorgan foi resultado de uma combinação de fatores internos e externos que afetaram a confiança dos investidores. Em primeiro lugar, o anúncio feito por Daniel Pinto de que as expectativas para a receita de juros estavam elevadas demais foi um golpe significativo. O JPMorgan havia projetado um NII de US$ 91 bilhões em 2024, baseado na manutenção de taxas de juros elevadas. No entanto, com a previsão de que o Federal Reserve pode reduzir as taxas de juros em sua reunião de setembro, os ganhos com juros dos bancos poderão ser menores do que o esperado.

Esse ajuste nas expectativas ocorreu em um momento em que o banco também enfrentava a pressão de novas regras de capital bancário. O Federal Reserve revisou suas propostas para exigir mais capital dos maiores bancos, inicialmente prevendo um aumento de 19%. Embora tenha reduzido essa exigência para 9%, essa revisão ainda não foi suficiente para tranquilizar o mercado, que esperava uma flexibilização ainda maior.

Além disso, a crescente volatilidade da economia global e do cenário político tem gerado preocupações adicionais. Analistas de mercado, como Chris Marinac, da Janney Montgomery Scott, destacaram que esses fatores contribuem para um ambiente de incerteza que afeta diretamente as ações de grandes instituições financeiras.

Desempenho do JPMorgan e Impactos na Receita de Investimentos

Apesar da queda nas ações do JPMorgan, o desempenho financeiro do banco no segundo trimestre de 2024 foi positivo. A instituição registrou um aumento de 46% na receita de banco de investimento, impulsionado por um salto nas comissões de fusões e aquisições. Esse desempenho foi superior ao de alguns dos seus concorrentes, como Citigroup e Wells Fargo, que também viram ganhos no setor.

Contudo, a perspectiva para o restante do ano se mostrou mais moderada. O JPMorgan indicou que a receita de negociação deverá se manter estável ou crescer 2% no terceiro trimestre, uma previsão bem mais cautelosa em relação ao crescimento de 10% visto no segundo trimestre. Esse ajuste nas expectativas de crescimento também reflete o ambiente econômico mais desafiador, com os volumes de fusões e aquisições provavelmente permanecendo estáveis, ao contrário do crescimento robusto que se observou anteriormente.

Outro ponto importante foi a declaração de Daniel Pinto de que as comissões totais de banco de investimento do JPMorgan podem aumentar em até 15% no terceiro trimestre. Essa perspectiva mais otimista sugere que, embora o banco esteja enfrentando desafios com a receita de juros, ainda há oportunidades de crescimento em outras áreas de seus negócios.

O Papel do Federal Reserve e suas Implicações

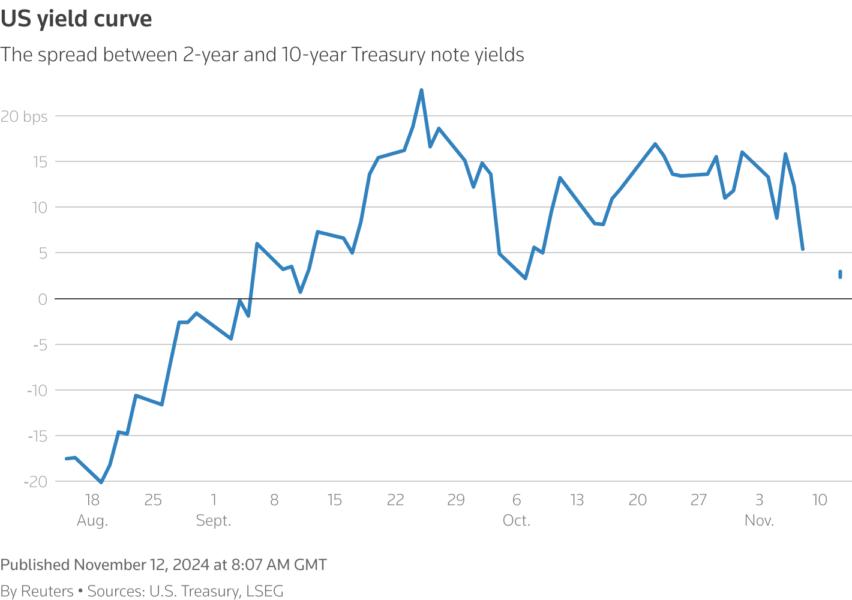

O papel do Federal Reserve nas recentes flutuações de mercado é central para entender a queda nas ações do JPMorgan. O Fed tem sinalizado que começará um ciclo de flexibilização monetária, com a redução das taxas de juros em pelo menos 25 pontos-base na reunião de setembro. Essa mudança ocorre em meio a uma economia global em desaceleração e pressões inflacionárias, o que está forçando os bancos a reavaliar suas projeções de ganhos com juros.

Para os grandes bancos, como o JPMorgan, a queda nas taxas de juros significa que os ganhos com empréstimos tendem a diminuir, uma vez que a diferença entre o que eles ganham em empréstimos e o que pagam em depósitos se estreita. Isso explica por que Daniel Pinto moderou as expectativas de NII, gerando a reação negativa do mercado.

Além disso, as novas regras de capital do Federal Reserve, que exigem que os maiores bancos aumentem seus níveis de capital, estão gerando incertezas adicionais para o setor bancário. Embora a reformulação dessas regras tenha aliviado parte da pressão, os investidores continuam cautelosos sobre os impactos a longo prazo.

A queda nas ações do JPMorgan pode ser vista como um reflexo das incertezas que pairam sobre o setor bancário global. O ajuste nas expectativas de ganhos com juros, combinado com as mudanças regulatórias e o cenário econômico volátil, criou um ambiente desafiador para o banco. No entanto, o JPMorgan ainda apresenta forças em outras áreas, como banco de investimento, o que pode oferecer algum alívio a seus investidores. À medida que o Federal Reserve avança com suas políticas de flexibilização monetária, o impacto nas instituições financeiras continuará a ser uma questão central a ser monitorada.