Os rendimentos dos Treasuries dos EUA apresentam sinais variados, sugerindo um possível corte de juros pelo Fed no próximo mês. Entenda como a curva de rendimentos reflete o cenário atual.

Sinais Mistos nos Rendimentos dos Treasuries dos EUA: Expectativa de Corte de Juros pelo Fed

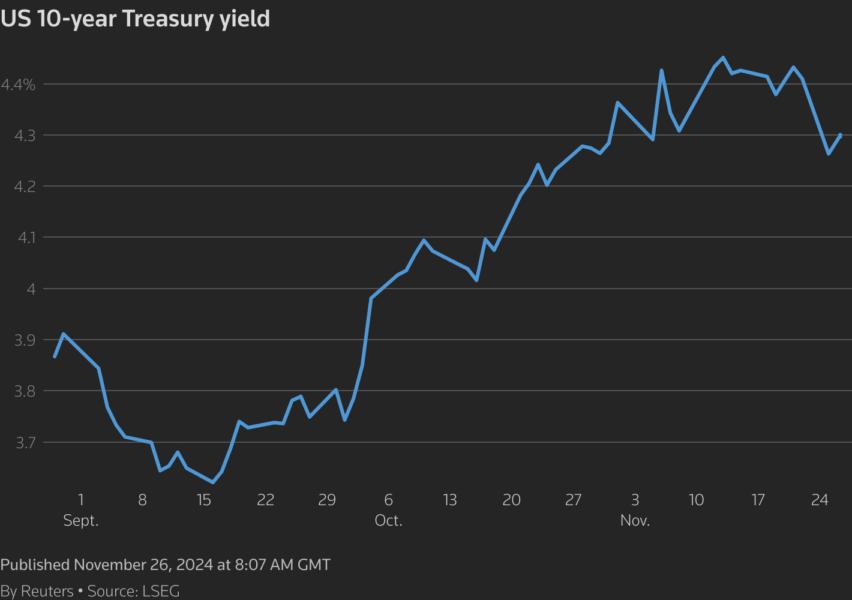

Nesta quarta-feira, os rendimentos dos Treasuries americanos apresentaram uma tendência mista: enquanto os títulos de curto prazo registraram queda, os de longo prazo continuaram em alta. Esse movimento sinaliza a expectativa de que o Federal Reserve (Fed) adote um corte na taxa de juros na próxima reunião de política monetária. Os dados de inflação dos Estados Unidos, que vieram dentro das previsões, reforçam a possibilidade de flexibilização monetária, criando um ambiente interessante para investidores que acompanham o mercado de renda fixa.

Curva de Rendimentos dos Treasuries e Expectativas de Juros

A nota do Tesouro de dois anos, que reflete diretamente as expectativas de juros do mercado, apresentou queda de 6,9 pontos-base, fixando-se em 4,275%. Esse movimento de queda no rendimento de curto prazo indica que o mercado já antecipa um possível corte na taxa básica de juros pelo Fed. O rendimento mais baixo na ponta curta da curva é comum em períodos em que o mercado acredita em uma flexibilização futura da política monetária.

Enquanto isso, os rendimentos dos Treasuries de longo prazo, especialmente a nota de dez anos e o título de 30 anos, subiram devido ao aumento da emissão de títulos corporativos, com cerca de 30 bilhões de dólares em novas ofertas na última terça-feira. A alta na demanda por títulos de longo prazo reflete uma dinâmica de mercado que indica a disposição dos investidores em absorver um volume maior de dívida corporativa, que oferece rendimentos competitivos em relação aos Treasuries de longo prazo.

Dados de Inflação e Suas Implicações para a Política do Fed

O índice de preços ao consumidor (CPI) nos EUA mostrou uma elevação de 0,2% pelo quarto mês consecutivo em outubro, totalizando um aumento de 2,6% nos últimos 12 meses. Esse aumento é compatível com as expectativas de economistas consultados pela Reuters, que previam esse crescimento anualizado. A inflação contida em 2,6% é um indicativo positivo para o Fed, pois sugere que a economia está se ajustando à sua meta inflacionária, sem picos de pressão nos preços.

Rick Rieder, diretor de investimentos de Renda Fixa Global da BlackRock, afirmou que o relatório de inflação está em linha com o que o Fed considera como um avanço gradual em direção à meta inflacionária. Segundo Rieder, mesmo que o número absoluto de pontos-base de aumento dos preços não seja elevado, há uma desaceleração clara na taxa de mudança inflacionária, o que tranquiliza o mercado quanto à possibilidade de altas abruptas nos preços.

Probabilidades de Corte de Juros no Próximo Mês

Com o relatório de inflação dentro do esperado, os contratos futuros de juros, que refletem as expectativas do mercado sobre os custos de empréstimos interbancários, indicaram 85% de probabilidade de um corte de 25 pontos-base na próxima reunião do Fed. Antes do lançamento dos dados de inflação, essa probabilidade estava em 80%, segundo cálculos da LSEG, o que demonstra que o mercado está cada vez mais confiante em um movimento de flexibilização monetária.

No entanto, existe uma chance de 15% de que o Fed decida por uma pausa em vez de cortar os juros. Esse cenário dependeria de uma avaliação mais cautelosa do banco central sobre a economia e dos riscos de inflação. Embora o mercado espere um corte, o Fed mantém uma postura de monitoramento e pode optar por um ajuste gradual dependendo dos dados econômicos e dos riscos globais.

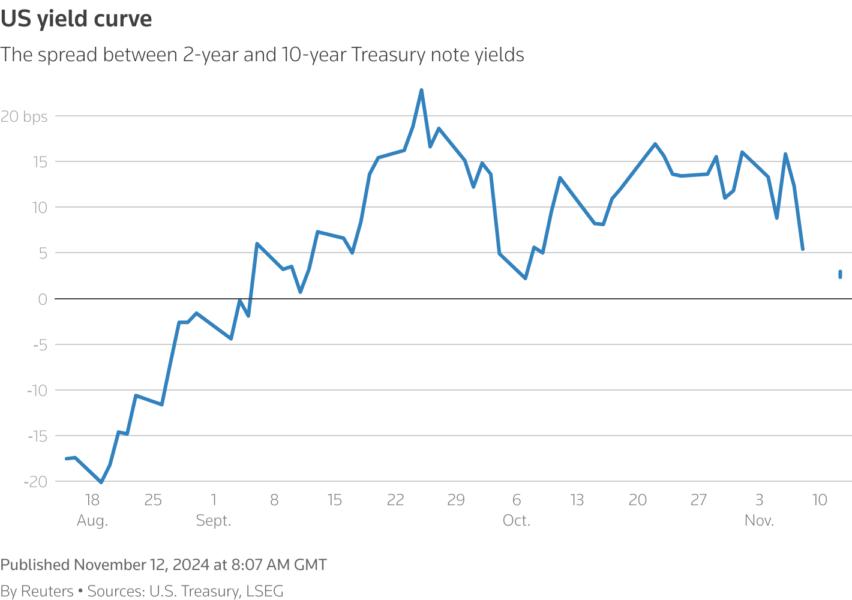

Expansão na Diferença dos Rendimentos de Curto e Longo Prazo

A diferença entre os rendimentos de dois e dez anos, que é um dos principais indicadores de confiança econômica, ampliou-se para 17,4 pontos-base. Esse aumento representa uma mudança em relação ao fechamento de 8,4 pontos-base registrado no dia anterior. Esse diferencial indica que o mercado vê um ambiente de crescimento econômico moderado no futuro, com taxas de juros de longo prazo ligeiramente mais altas para compensar as incertezas.

Contexto do Aumento dos Rendimentos Pós-Eleição

Desde a eleição presidencial que levou Donald Trump ao poder, os rendimentos dos Treasuries têm demonstrado um aumento geral, especialmente na ponta longa da curva. A expectativa era de que o governo adotasse políticas que impulsionassem a inflação, incluindo cortes de impostos e aumento de tarifas, o que gerou um movimento de alta nos rendimentos dos Treasuries. O cenário atual, no entanto, reflete uma expectativa de que o Fed adote uma postura mais cautelosa e ajuste os juros para manter a inflação controlada.

Conclusão: O Que Esperar dos Treasuries e da Política Monetária do Fed

Os sinais mistos nos rendimentos dos Treasuries revelam um mercado que ainda avalia as possíveis ações do Federal Reserve e suas implicações para a economia dos EUA. O comportamento dos yields reflete a cautela dos investidores, que consideram o ambiente de inflação moderada e a possibilidade de flexibilização da política monetária como fatores fundamentais para seus investimentos.

Caso o Fed corte a taxa de juros, os rendimentos de curto prazo podem cair ainda mais, enquanto os de longo prazo poderão manter-se estáveis ou até mesmo subir, dependendo da demanda por títulos corporativos. A incerteza econômica global também desempenha um papel importante, especialmente com o aumento das tensões comerciais e questões geopolíticas.

Para investidores em títulos, entender essas dinâmicas é essencial para alinhar suas expectativas de retorno. Ao manter um olhar atento sobre os dados econômicos e as sinalizações do Fed, o mercado pode tomar decisões mais informadas e se ajustar ao cenário de juros em constante mudança.